Conceitos por Estados

Conceitos de São Paulo

1.01. O que é o Índice de Participação dos Municípios IPM?

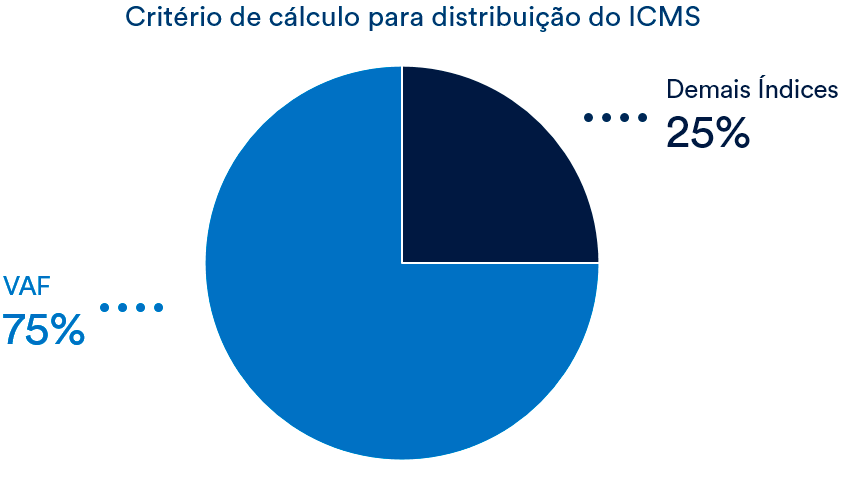

O IPM representa um índice percentual, pertencente a cada município, a ser aplicada em 25% do montante da arrecadação do ICMS, a apuração desse índice é o que viabiliza ao Estado a entrega das parcelas da receita tributária pertencentes aos municípios, prevista na Constituição cujo valores são indispensáveis para o equilíbrio das contas municipais.

1.02. Como é composto o índice de participação?

Para a geração do índice são levantados dados socioeconômicos de cada município que compõem as unidade do Estado;

Número de Habitantes: Divide-se o número total de habitantes do município pelo número total de habitantes do Estado, obtendo-se a participação percentual do município em relação ao Estado. Os dados são fornecidos pelo Instituto Brasileiro de Geografia e Estatística – IBGE.

Área Territorial: Divide-se o valor da extensão territorial do município (KM) pela extensão total do Estado, obtendo-se a participação percentual de cada município em relação ao Estado. O dados são fornecidos pelo Instituto Brasileiro de Geografia e Estatística – IBGE.

ICMS Ecológico: O ICMS Ecológico é um instrumento utilizado para contemplar os municípios que priorizam ações no sentido da implantação de Políticas Municipais de Meio Ambiente, Unidades de Conservação e Terras Indígenas, Controle e Combate a Queimadas, Conservação dos Solos e Saneamento Básico e Conservação da Água.

1.03. Qual a importância de uma empresa na apuração do IPM?

Na visão econômica, o valor adicionado de uma empresa refere-se a toda riqueza gerada por ela num determinado período, representando o quanto de valor agregou ou adicionou aos insumos que adquiriu ou produziu num determinado período, geralmente é obtido pela diferença entre as operações de compra e venda de materiais ou mercadorias. Esses dados serão obtidos pela Secretaria da Fazenda do Estado através das obrigações acessórias contidas em suas legislações impostas aos contribuintes.

1.04. Qual a importância da administração municipal em acompanhar a apuração do IPM?

Visando promover o equilíbrio das finanças municipais, torna-se imprescindível o acompanhamento do processo de apuração do Valor Adicionado, prevendo distorções econômicas e de operações nos dispositivos obrigatórios a apresentação dos documentos magnéticos a serem entregues pelos contribuintes ao Estado.

1.05. Minha empresa é contribuinte do ICMS, o que devo fazer para manter minha regularidade fiscal?

Considerando a legislação vigente, o fisco estadual se utiliza das obrigações acessórias do ICMS para ter conhecimento detalhado das operações comerciais de sua empresa, entre elas as compras, as vendas e demais informações, como consumo de energia elétrica, pagamento de salários, faturamento, entre outras; Estas informações deverão ser enviadas através da Guia de Informação e Apuração do ICMS mais conhecida como “GIA” e o Sistema Integrado de Informações sobre Operações Interestaduais com Mercadorias e Serviços intitulado “SINTEGRA”.

1.06. Qual a periodicidade para envio da GIA?

A Guia de Informação e Apuração do ICMS (GIA), como obrigação acessória, deve ser enviada mensalmente conforme estabelecido em Decreto por todos os contribuintes do ICMS .

1.07. Existe penalidade no atraso da entrega da GIA?

O Contribuinte que não entregar a GIA , no local ,na forma ou no prazo estabelecido em Decreto fica sujeito a multa cujos valores serão calculados por GIA em atraso. Da mesma forma, o contribuinte que omitir informações ou prestar informações incorretas ou com inobservância da legislação tributária, fica sujeito multa estabelecidas na legislação vigente.

Conceitos de Minas Gerais

Valor Adicionado Fiscal – VAF

1º O valor adicionado corresponderá, para cada Município:

I – ao valor das mercadorias saídas, acrescido do valor das prestações de serviços, no seu território, deduzido o valor das mercadorias entradas, em cada ano civil; II – nas hipóteses de tributação simplificada a que se refere o parágrafo único do art. 146 da Constituição Federal e, em outras situações, em que se dispensem os controles de entrada, considerar-se-á como valor adicionado o percentual de 32% (trinta e dois por cento) da receita bruta.

2º Para efeito de cálculo do valor adicionado serão computadas:

I - as operações e prestações que constituam fato gerador do imposto, mesmo quando o pagamento for antecipado ou diferido, ou quando o crédito tributário for diferido, reduzido ou excluído em virtude de isenção ou outros benefícios, incentivos ou favores fiscais; II - as operações imunes do imposto, conforme as alíneas a e b do inciso X do § 2º do art. 155 , e a alínea a e b do inciso VI do art. 150, da Constituição Federal.

O movimento econômico do município é assim representado:

Cálculo do VAF

O VAF de um município corresponde ao valor que se acrescenta (adiciona) nas operações de entradas/saídas de mercadorias e/ou prestações de serviços de transporte e de comunicação em seu território, em determinado ano civil.

Para apuração do Valor Adicionado Fiscal – VAF, inicialmente, é necessário entender a filosofia do mesmo, ou seja, compreender seu mecanismo de apuração. O VAF consiste no valor econômico/financeiro apurado a partir das operações realizadas com mercadorias ou produtos e/ou prestação de serviços de transportes (interestadual/ intermunicipal/internacional) e de comunicação, realizadas por determinada empresa, num determinado ano civil.

Portanto, para o VAF, serão consideradas todas as operações com mercadorias/produtos que constituem fato gerador do ICMS, desde que caracterizadas como mercadorias ou insumos utilizados na produção ou comercialização e as prestações de serviços de transportes (interestadual/intermunicipal/internacional) e comunicação (inciso I, § 1°, art. 3°, LC 63/90) e as isentas/imunes, tipificadas no inciso II, § 1°, art. 3°, LC 63/90, (operações com mercadorias ao exterior, as prestações de serviços de transporte e de comunicação para o exterior, a remessa, para outra unidade da Federação, de petróleo, inclusive lubrificantes e combustíveis dele derivados, e de energia elétrica, quando destinados à comercialização ou à industrialização e a circulação de livros, jornais, periódicos e papel destinado a sua impressão).

Assim, conclui-se que nem tudo que é tributável será considerado para VAF ou nem tudo que não é tributável não será considerado.

Operações/prestações a considerar ou excluir

Para melhor compreensão exemplificamos a partir de operações/prestações realizadas por uma determinada empresa industrial:

I – Operações/prestações consideradas para fins de apuração do VAF:

a) venda de produtos ou mercadorias;

b) aquisição de insumos a serem utilizados em novos produtos que serão comercializados;

c) aquisição de serviços de transportes utilizados no transporte de mercadorias saídas ou adquiridas, produtos ou insumos utilizados na produção;

d) aquisição de produtos para revenda;

e) serviços de transportes adquiridos, utilizados no transporte de ativo imobilizado, materiais de uso e consumo etc

Importância do VAF para os municípios

Espelhar o movimento econômico municipal e, consequentemente, o potencial que o município tem para gerar receitas públicas;

Ser um indicador econômico-contábil utilizado pelo Estado para calcular o repasse de receita do ICMS e do IPI nas operações de exportação, aos municípios.